- Meilleur Placement 2025 : où investir selon votre profil et vos objectifs

- Ou placer son argent en 2025 ?

- Nos conseils pour bien placer votre argent en 2025

- Comment investir selon votre âge et votre patrimoine ?

- GUIDE PLACEMENTS 2025

- Meilleur placement Bourse

- Comment investir en Bourse ?

- Meilleur placement retraite

- Meilleur placement sans risque

- Meilleur placement immobilier

- Autres placements atypiques

- En résumé : le meilleur placement 2025

Meilleur Placement 2025 : où investir selon votre profil et vos objectifs

Quel est le meilleur placement 2025 ?

Découvrez les meilleurs placements 2025 pour contrer l’inflation qui rogne petit à petit la valeur de votre épargne.

Par peur de l’inconnu ou par manque de culture financière, une majorité des Français laisse dormir son argent sur des comptes courants, un Livret A ou conserve de vieilles assurances-vie en fonds euros, même si ces dernières ne devraient rapporter que 2,5% en moyenne en 2024.

En 2025, il sera essentiel d'envisager des placements plus rémunérateurs sur le long terme. Qui dit plus rémunérateur, dit plus risqué. Mais, intégrer le risque dans vos placements peut se faire de manière mesurée, en fonction de votre projet et de votre profil d'investisseur.

.

L'ESSENTIEL À RETENIR

-

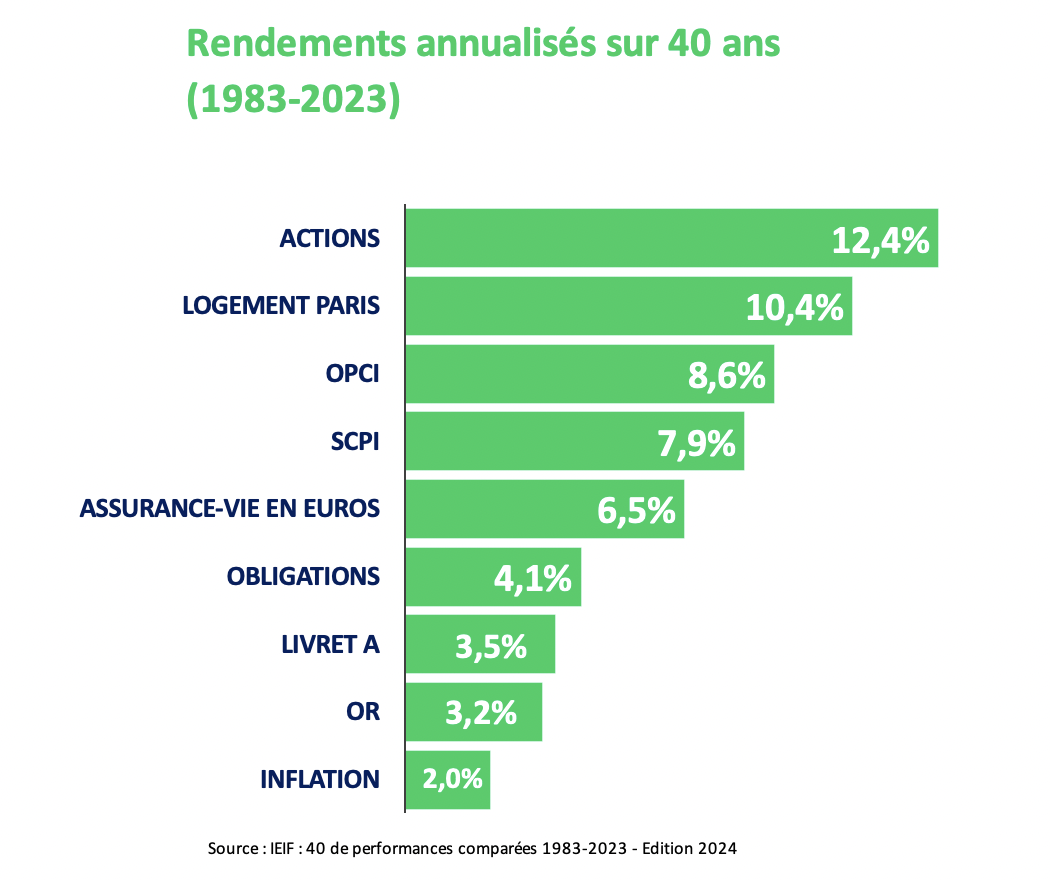

Les actions offrent le meilleur rendement à long terme : sur 40 ans, l’indice CAC 40 (dividendes réinvestis) a progressé de +12,4% par an en moyenne (1983-2023).

-

Les ETF (fonds d'investissement) constituent une solution idéale pour construire facilement un portefeuille actions hautement diversifié et profiter du dynamisme des bourses internationales, avec des frais très réduits.

-

Le PEA (Plan d'Epargne en Actions) reste l'enveloppe fiscale incontournable pour investir en Bourse. Investir dans des ETF avec un PEA : le duo gagnant.

-

Le Bitcoin : les investisseurs qui souhaitent sortir des sentiers battus peuvent continuer à miser une petite partie de leur patrimoine sur les cryptoactifs.

-

Le Livret A est le produit sans risque le plus rentable (2,5% net d'impôt en 2025), mais plafonné à 22.950 €. Vous pouvez y loger votre épargne de précaution,

-

Le fonds en euros de l’assurance-vie, avec un rendement moyen de 2,5% net (avant prélèvements sociaux de 17,4%), n'offre pas une rémunération nette d'inflation attractive.

-

L'Assurance vie en unités de compte peut se révéler pertinente pour financer un projet ou préparer votre retraite, à condition de diversifier votre contrat avec les unités de compte.

-

La résidence principale demeure une niche fiscale intéressante.

Depuis 2014, LesMeilleursFonds.com développe des modèles d’investissement ETF, basés sur des années de recherches universitaires, qui fournissent des recommandations afin d’obtenir les meilleurs rendements ajustés au risque.

Ou placer son argent en 2025 ?

Dans le contexte actuel de taux bas, il sera préférable de ne pas rester endormi sur les placements sans risques (fonds en euros, Livret A ...). Les rendements offerts par ces placements prudents, n'offrent pas une rémunération nette d'inflation attractive. D'où la nécessité de se diversifier sur des investissements à potentiel de performance comme la Bourse.

Les actions restent le placement le plus rentable sur la durée. En quinze ans (2008-2023), elles ont rapporté près de 10% en moyenne, loin devant l'or (7,2%), l'immobilier (5,2%) et l'assurance vie en euros (2,4%).

Le Livret A (2,5% net d'impôts en février 2025) apparait comme la meilleure solution pour se constituer une épargne de précaution (2 à 3 mois de revenus).

L'Assurance vie en euros (2,5% en 2024) offre des rendements peu attractifs mais sécurisés. Elle pourra constituer une poche "sécurité" dans votre assurance vie, aux cotés des unités de compte.

Nos conseils pour bien placer votre argent en 2025

Commencez par réduire les frais qui grèvent lourdement vos gains

Sur le long terme, une grosse partie des gains nets perçus dépend des commissions facturées par votre intermédiaire financier. Voici 3 solutions pour réduire très facilement les frais inutiles :

Ouvrez un compte dans une banque en ligne. Le plus simple pour diminuer radicalement l'impact des frais est d'opter pour une banque en ligne ou un courtier en ligne. Vous pourrez ainsi réduire les frais engendrés par les transactions et bénéficier de frais réduits au maximum.

Pour investir en Bourse, privilégiez les ETF par rapport aux fonds classiques (FCP & SICAV). Les ETF sont des fonds d'investissement qui permettent de répliquer la performance d'un indice boursier. Les ETF ne cessent de monter en puissance en raison de leur facilité d’utilisation et de leurs frais réduits. Les frais de gestion sont faibles (5 à 10 fois fois moins que ceux des fonds classiques) et la cotation s’effectue en continu, comme pour les actions. Leurs performances sont le plus souvent meilleures que celles des fonds classiques gérés de façon active.

Privilégiez les contrats d’assurance-vie Internet. Ces contrats en ligne proposent d’excellentes offres en unités de compte (fonds, SCPI, ETF), mais ils ont en plus l’avantage de ne demander aucun frais d’arbitrage et de versement et de proposer des frais de gestion réduits (0,50% à 0,85% par an).

Profitez des dernières enveloppes fiscales avantageuses : PEA et PEA-PME

Deux enveloppes permettent encore d'investir en Bourse avec une fiscalité légère. Tant que les sommes restent dans le PEA, les dividendes et les plus-values ne sont pas du tout taxées. Ensuite, lors de la fermeture du PEA ou de retraits partiels après 5 ans, les gains n'y sont taxés qu'au taux de 17,2% contre 30% sur un compte-titres.

Les PEA et PEA-PME permettent à un couple de placer jusqu’à 450.000 € sans payer d'impôt. Si vous possédez à la fois un PEA et un PEA-PME, ce que vous versez sur ces deux plans, ne peut pas dépasser 225.000 € par titulaire. Autrement dit, au sein d'une enveloppe globale de 225.000 €, la loi Pacte vous autorise à moduler la répartition entre tous vos plans au profit du PEA-PME.

Pour investir dans vos PEA, privilégiez les ETF plutôt que les fonds classiques ou les actions en direct. En investissant dans des ETF éligibles au PEA, vous détenez une part d'un portefeuille très diversifié. 100€ suffisent pour investir dans plusieurs centaines d’entreprises.

Dynamisez votre contrat d’assurance-vie avec les unités de compte

En 2025, ne restez pas inactif face aux faibles rendements des fonds euros : basculez une partie de votre contrat d'assurance vie sur les unités de comptes (UC). Il est ainsi possible de diversifier votre patrimoine en investissant dans des ETF ou des fonds actions internationaux, plus rémunérateurs, mais avec des risques.

Pour limiter les risques, la meilleure stratégie à adopter est de respecter son profil investisseur.

Un profil prudent ne devra pas consacrer plus de 25% de ses placements aux unités de comptes, un profil équilibré pourra y allouer jusqu’à 50%, cette part pourra monter jusqu’à 75% pour un profil dynamique.

> Définir mon Profil investisseur

Comment investir selon votre âge et votre patrimoine ?

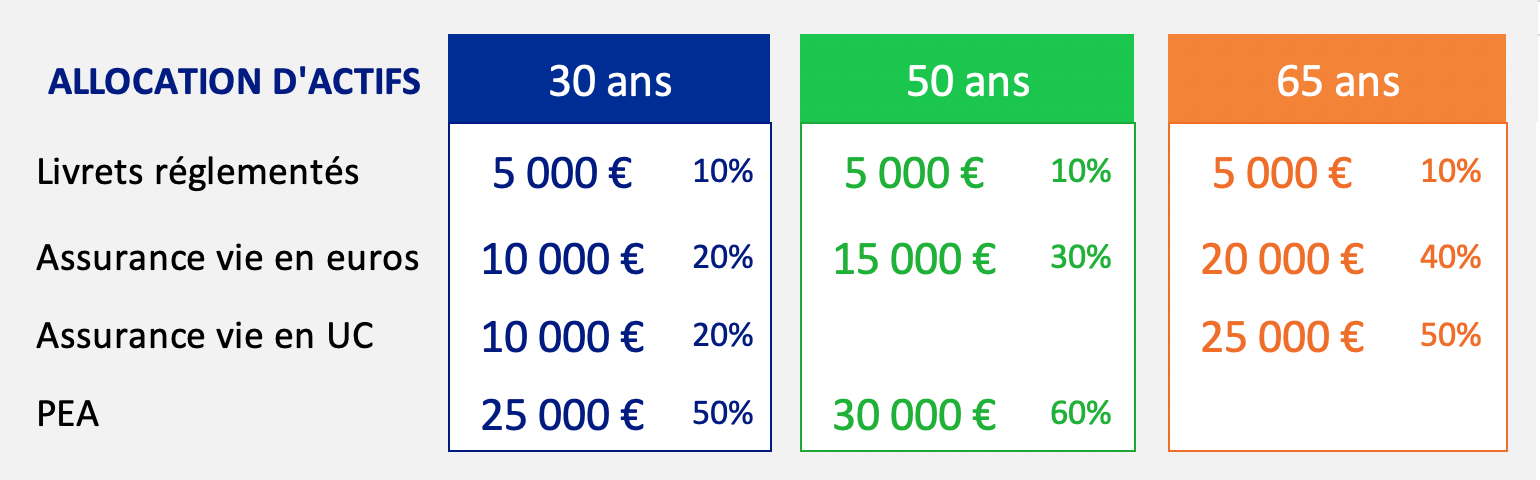

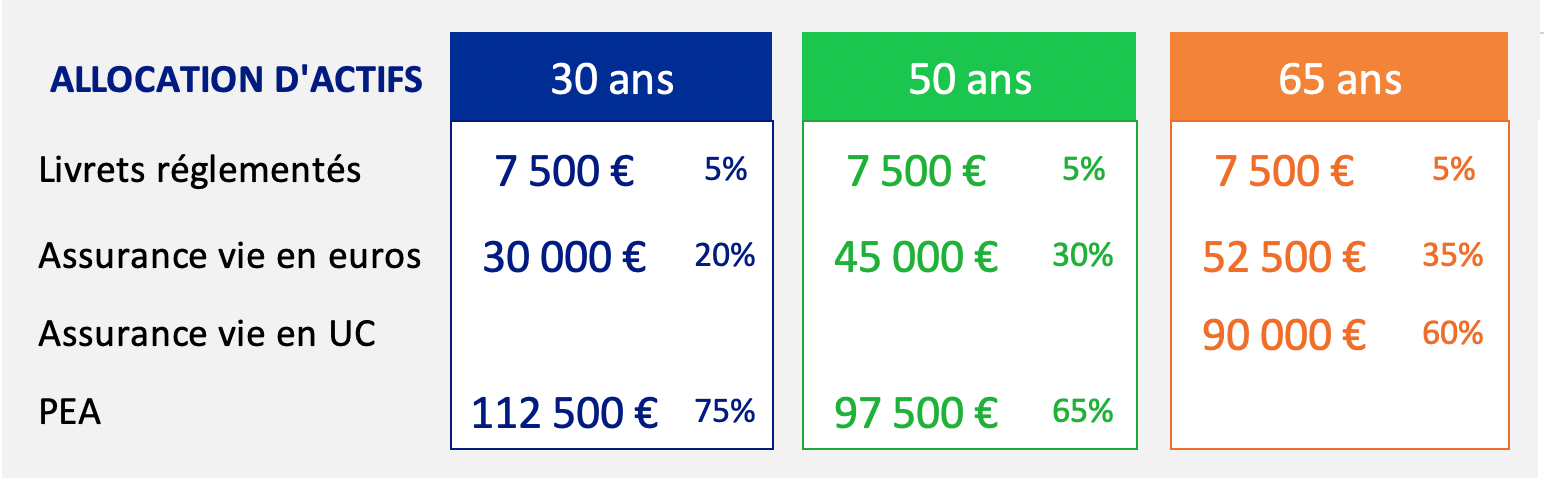

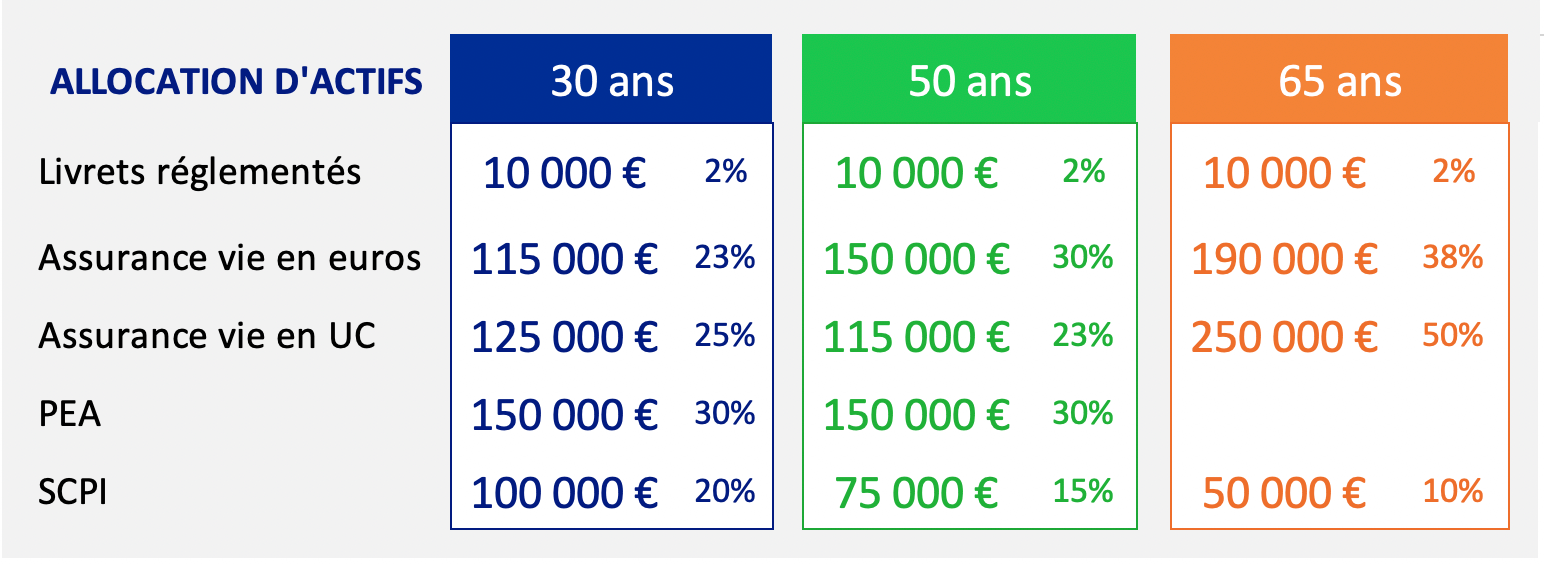

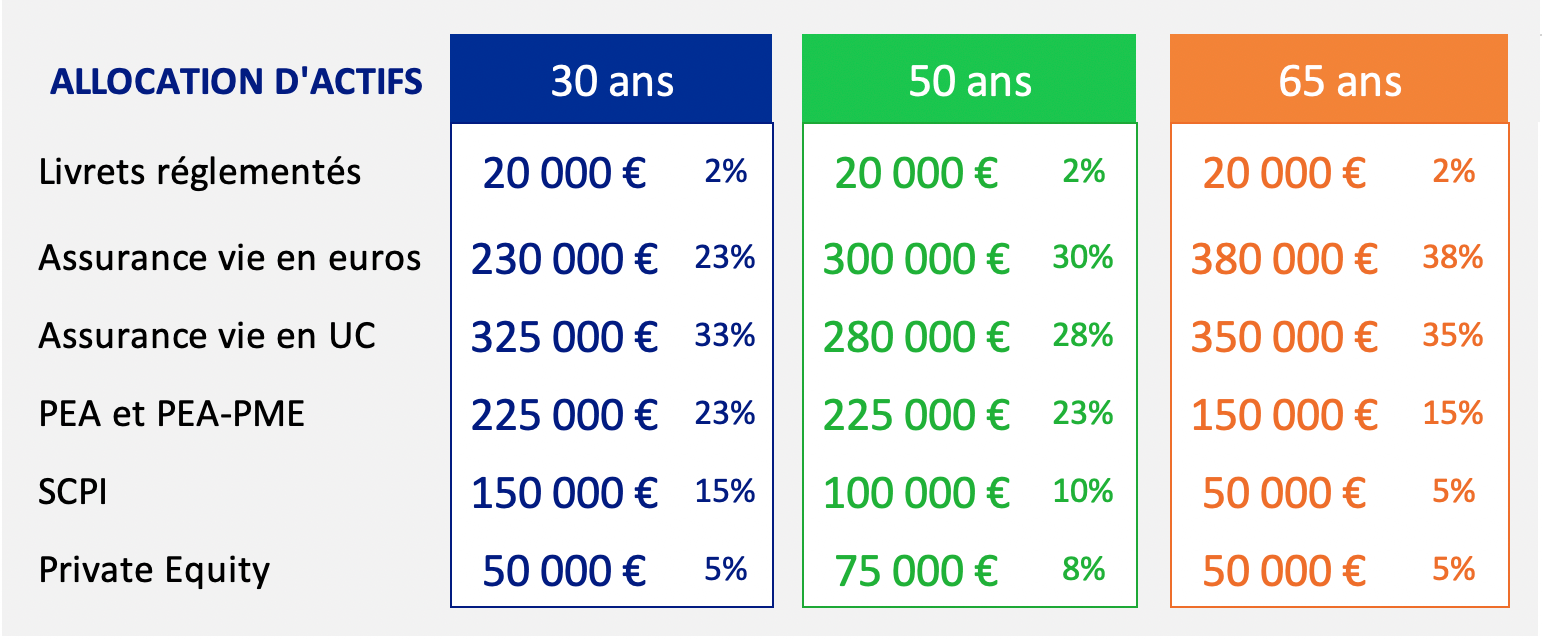

L’allocation d’actifs est une question de dosage entre risque et rentabilité. La répartition de vos actifs ne sera pas la même en fonction du montant que vous aurez à investir et de votre âge.

Nous avons choisi 5 montants à investir (10.000 €, 50.000 €, 150.000€, 500.000 € et 1.000.000 €) et 3 âges (30 ans, 50 ans et 65 ans) pour lesquels nous vous présentons les allocations d’actifs qui nous semblent les plus appropriées.

Ces allocations d’actifs cherchent également à optimiser la fiscalité de vos placements. Elles peuvent bien sûr varier en fonction des profils investisseurs des épargnants.

Comment investir 10.000 euros ?

PRENEZ UN PEU DE RISQUE AVEC LE PEA

Comment investir 50.000 euros ?

PEA & ASSURANCE VIE EN UC EN PREMIERE LIGNE

Comment investir 150.000 euros ?

PRIORITE AUPEA POUR REDUIRE VOS IMPÔTS

Comment investir 500.000 euros ?

DIVERSIFIEZ ET UTILISEZ AU MAXIMUM LES ENVELOPPES FISCALES

Comment investir 1.000.000 euros ?

COMBINEZASSURANCE VIE & PEA, MAIS AUSSI SCPI & PRIVATE EQUITY

GUIDE PLACEMENTS 2025

Nous vous proposons de faire un tour d’horizon des principaux types de placements financiers mettant en lumière leurs avantages et leurs limites.

Meilleur placement Bourse

LES ACTIONS

Performance 2024 : -2% (indice CAC 40)

Les actions constituent le meilleur placement financier sur le long terme. La Bourse de Paris affiche une performance annualisée de +12,4% sur 40 ans (CAC 40 dividendes réinvestis), loin devant les placements immobiliers et l'or.

Si les actions offrent le meilleur potentiel de performance à long terme, leurs cours peuvent présenter des fluctuations importantes, à la hausse comme à la baisse.

Il convient donc de fixer la part des actions dans votre patrimoine en fonction de votre profil d'investisseur.

Un profil prudent ne devra pas consacrer plus de 25% de ses actifs financiers aux actions, un profil équilibré pourra y allouer jusqu’à 50%, et cette part pourra monter jusqu’à 75% pour un profil dynamique.

NOTRE CONSEIL : Le cadre fiscal du PEA est à privilégier pour loger vos investissements en actions puisque les gains sont uniquement soumis aux prélèvements sociaux (17,2%) après 5 ans. L’Assurance vie est également une solution pour réduire la fiscalité après 8 ans (24,7% pour les contrats < 150.000€).

Comment investir en Bourse ?

Tout épargnant peut bénéficier d'un accès aux marchés financiers. Il est aujourd'hui possible d'investir facilement son argent en Bourse, grâce aux platteformes de trading des courtiers low-cost (Bourse Direct, Degiro, Saxo, eToro ...) ou des banques en ligne (Boursorama, Fortuneo, BforBank, Hello Bank ...).

Pour investir en actions, 5 solutions s'offrent à vous :

Solution 1 : Les actions en direct

Pour gérer votre portefeuille en actions en direct, il faudra s'intérresser à l'actualité économique des entreprises, suivre les Technologiques américaines et les Biotech ... La gestion action en direct demande beaucoup de temps et peut s’avérer couteuse en termes de frais, surtout pour les petits portefeuilles.

NOTRE CONSEIL : Pour la plupart des investisseurs, il sera plus judicieux de se tourner vers la gestion collective (ETF ou fonds classiques) qui offre une diversification que vous ne pouvez pas atteindre en tant qu'investisseur individuel.

Solution 2 : Les Fonds classiques (SICAV et FCP)

Ce sont des portefeuilles de valeurs mobilières (actions et obligations) dont vous pouvez acheter une part. Les fonds permettent un accès simplifié aux marchés financiers et une bonne diversification des risques.

Ne vous contentez pas des "fonds maisons" proposés par votre banque, les performances des fonds des grands réseaux (BNP Paribas, Crédit Agricole, Société Générale, Banque Postale ...) sont souvent décevantes et les frais d'entrée trop élevés.

NOTRE CONSEIL : La majorité des fonds classiques (gestion active) ne parvient pas à battre leur indice de

référence. Les ETF qui cherchent à reproduire fidèlement un indice, sans faire intervenir un biais humain pour la sélection des titres, délivrent de meilleures performances que celles de l’essentiel des fonds classiques.

Solution 3 : Les ETF

Un ETF (ou "Tracker") est un fonds indiciel cherchant à répliquer un indice boursier (CAC 40, S&P 500, Nasdaq …) Contrairement aux fonds classiques (SICAV et FCP), les ETF sont cotés tout au long de la journée, comme les actions. Ils offrent un large choix d'investissement vous permettant de diversifier très facilement vos placements.

Les frais de gestion des ETF sont en moyenne 5 fois moins élevés que ceux des fonds classiques. De plus en plus d'ETF sont éligibles au PEA ou à l’Assurance Vie.

NOTRE CONSEIL : Les ETF constituent la solution idéale pour construire facilement un portefeuille hautement diversifié et profiter du dynamisme des Bourses mondiales (+10,5% par an en moyenne sur les 50 dernières années) avec des frais réduits et un ticket d'entrée très abordable (quelques centaines d'euros).

.

Bon à savoir

Depuis 2014, LesMeilleursFonds.com développe des modèles d’investissement ETF, basés sur des années de recherches universitaires, qui fournissent des recommandations afin d’obtenir les meilleurs rendements ajustés au risque.

Nos modèles d'investissement fournissent des allocations de portefeuille optimales (PEA, Compte-Titre ordinaire), mises à jour le 1er jour de Bourse de chaque mois.

Solution 4 : L’Assurance vie

L'assurance vie donne accès, en plus du traditionnel fonds en euros, à une multitude de fonds de placements (non garantis), appelés unités de compte (fonds investis en actions ou obligations internationales).

Il est toutefois indispensable de bien choisir ses unités de compte et de les arbitrer lorsque cela s'avère nécessaire.

Le marché de l’assurance vie compte de nombreux acteurs : assureurs, banques, courtiers, conseillers en gestion … Il existe des centaines de contrats commercialisés en France. Le niveau de frais est un point important à examiner pour choisir son assurance-vie.

NOTRE CONSEIL : pour espérer dégager une bonne rentabilité, il est primordial d’opter pour un contrat d’assurance-vie en ligne (sans frais d'ouverture, de versement et d’arbitrage). .

Solution 5 : Les Fonds à formule

Les fonds à formule promettent de profiter d’une partie de la hausse des actions en limitant les risques. Ces contrats, aux clauses souvent difficilement compréhensibles, ne garantissent pas toujours le capital.

NOTRE CONSEIL : opaques et chers, les fonds à formule affichent des performances généralement décevantes. Bien examiner les petites lignes des contrats décrivant les formules alambiquées qui précisent toujours que le gain annoncé est promis « sauf si », suivi d’une liste improbable de conditions de non-réalisation. A éviter.

LES OBLIGATIONS A TAUX FIXE

Les particuliers peuvent difficilement opérer directement sur le marché des obligations dont l'accès est souvent restreint aux professionnels. Il est par contre possible d’investir son épargne en obligations à travers des SICAV Obligataires ou même du fonds en euros de son contrat d’Assurance Vie qui est composé majoritairement d’obligations.

NOTRE CONSEIL : Le potentiel de performance des obligations semble très limité voire négatif compte tenu du taux historiquement bas des taux d'intérêts.

LES OBLIGATIONS CONVERTIBLES

Les obligations convertibles constituent un compromis entre la sécurité des obligations de sociétés cotées en bourse et la performance de leurs actions en bourse. Les souscripteurs d’obligations convertibles pourront choisir de les convertir en actions, si la hausse du cours de l’action rend l’opération intéressante avant l’échéance. Les rendements des obligations convertibles restent faibles mais il existe un potentiel de gain si l’action monte.

NOTRE CONSEIL : Cette solution peut être un bon compromis entre les actions et les obligations et pourra être retenue par les investisseurs prudents pour le long terme. Fiscalité : le PFU à 30% redonne un attrait fiscal à ce placement.

Meilleur placement retraite

En France, la situation des retraites par répartition semble préoccupante pour l'avenir. La prise de conscience des conséquences potentielles du vieillissement continu de la population, résultant de l'allongement de l'espérance de vie et de la baisse du taux de fécondité, conduit les analystes à faire des prévisions alarmistes. La loi PACTE (22 mai 2019) a créé un nouveau produit d'épargne retraite baptisé Plan Epargne Retraite (PER) qui regroupe tous les anciens produits retraites (Contrat Madelin, PERP, Article 83).

PER (Plan d'Epargne Retraite)

Taux servi en 2024 : jusqu'à 3% (sans condition d'UC)

Le PER permet de se constituer un complément de retraite, en plus des régimes obligatoires. Vous pouvez transférer l'épargne de vos anciens plans (Perp, contrat Madelin...) déjà ouverts sur votre nouveau PER. Le PER, attractif sur le papier, cache toutefois quelques pièges, soyez donc vigilant sur 3 points au moment de la souscription d'un PER :

1. Votre épargne reste bloquée jusqu'à la retraite : une fois l'argent placé, il ne sera pas possible de le récupérer avant votre départ à la retraite sauf dans quelques exceptions (décès du conjoint, invalidité, fin de droits chômage, liquidation judiciaire, acquisition de la résidence principale).

2. Les frais peuvent être importants et avoir un impact conséquent sur la rentabilité : Il existe une multitude de frais qu'il faut bien vérifier au moment de la souscription de votre PER : frais de versement (0% à 5%), frais de gestion (0,5% à 2% par an), commissions de performance, frais d'arbitrage, frais de transfert).

3. L'option de déduction des sommes versées du revenu imposable :vous avez la possibilité de déduire les sommes versées dans votre PER de votre revenu imposable. Chaque versement est déductible de vos ressources, dans la limite de 10% du revenu imposable, avec un plafond de 35 194 € par an. Les épargnants peu imposés, peuvent choisir de renoncer à cette option (qui est activée par défaut) afin de bénéficier d'une fiscalité adoucie à la sortie.

NOTRE CONSEIL : Dans la mesure ou les fonds investis dans un PER sont bloqués jusqu'à la retraite, le PER ne peut être votre seul outil d'épargne. Il convient de garder des capitaux disponibles à court et moyen terme, afin de pouvoir faire face aux aléas de la vie.

L'ASSURANCE VIE EN EUROS

Taux moyen en 2023 : 2,65% brut (2,5% attendu en 2024)

Les fonds en euros s’adressent à ceux qui ne veulent prendre aucun risque. S’ils semblent toujours garantir une bonne sécurité du capital investi, il devient quand même préférable d’explorer d’autres voies que ces fonds en euros, car leur rendement a toute chance d'être insuffisant dans les prochaines années.

NOTRE CONSEIL : En fonction de son profil d’investisseur, chacun pourra décider de consacrer entre 25% et 75% de son contrat d'Assurance Vie aux unités de comptes et profiter du potentiel de performance à long terme des actions.

Meilleur placement sans risque

En 2025, les placements financiers sans risques proposés ne manquent pas : Livret A, Livret bancaire, compte à terme, LDDS, CEL, PEL, LEP, Sicav monétaires … Le problème est que dans le contexte actuel, les placements financiers court terme permettent tout juste de se prémunir contre l’inflation.

Voici les placements sans risques que nous avons retenu pour placer votre épargne de précaution (3 à 4 mois de salaire) sans impôts sur les gains.

LE LIVRET A

Rendement : 2,5% (attendu en février 2025) - Plafond : 22.950 €

Le Livret A ne protège plus votre épargne contre l'inflation mais pourra toutefois être utilisé pour gérer une épargne de précaution destinée aux imprévus dans la limite de 2 à 3 mois de revenus.

LDDS (Livret de développement durable et solidaire)

Rendement : 2,5% (attendu en février 2025) - Plafond : 12.000 €

Le LDDS, successeur du Codevi, est un livret réglementé non imposable, comme le Livret A. Peu rentable, mais liquide, sans risques et défiscalisé, il restera un bon complément du Livret A pour votre épargne de précaution.

LES LIVRETS EN LIGNE

Rendement : de 0,5% à 2% - Plafond : variables selon les établissements

Pour les liquidités à très court terme (1 à 3 mois) les Livrets en ligne proposés occasionnellement par les banques en ligne peuvent être une solution pour de grosses sommes en attente de réinvestissement. Pour attirer de nouveaux clients ces banques en ligne proposent régulièrement des taux promo (entre 2% et 3% brut) pour une période d’appel souvent de 2 à 3 mois seulement.

LE FONDS EN EUROS (Assurance Vie)

Taux moyen en 2023 : 2,65% brut (2,5% attendu en 2024) - Plafond : aucun

Pour les liquidités à long terme (4 ans et plus) reste le traditionnel fonds en euros des contrats d'assurance vie qui est garanti en capital. Le taux 2024 n'est pas encore connu, mais les professionnels anticipent un rendement autour de 2,50% net.

Attention, depuis la fin 2019, la plupart des contrats d'assurance-vie exigent d'investir un minimum de 30% à 50% en unités de compte (UC) et n'acceptent plus des versements à 100% en fonds euros.

Meilleur placement immobilier

L'immobilier occupe une place prépondérante dans le patrimoine des français. L'acquisition de sa résidence principale est bien sûr un rêve pour une majorité des ménages français, mais il existe bien d'autres solutions pour investir dans l'immobilier. Au-delà des fluctuations du marché à court terme, la pierre devrait demeurer un bon placement pour le long terme (10 ans minimum), à condition bien sûr, d'acheter au juste prix et pas n'importe où.

Déjà à la peine, le marché immobilier risque d'être touché de plein fouet par l'instabilité politique qui règne en France depuis la dissolution de l'Assemblée Nationale. De plus le côut du crédit qui a baissé de 4,20% à 3,50% en 2024, pourrait à nouveau repartir à la hausse.

LA RESIDENCE PRINCIPALE

L’achat de votre résidence principale constitue un placement qui permet de sécuriser votre avenir et de profiter de l’une des dernières niches fiscales. En cas de revente, la résidence principale est en effet totalement exonérée d’impôts et de prélèvements sociaux sur les plus-values.

NOTRE CONSEIL : Attention de bien évaluer les frais d'acquisition (frais de notaire) avant l'achat, ils sont loin d'être négligeables surtout lorsqu'il s'agit d'acheter un bien ancien. Autre point à surveiller, les impôts locaux un surcoût non négligeable, selon une étude du courtier MeilleurTaux, la taxe foncière représente l'équivalent d'un mois de mensualité de crédit en plus par an !

LOCATIF ANCIEN CLASSIQUE

Rentabilité 2024 : de 3 à 5% avant charges et impôts

En faisant l’acquisition à bon prix d’un appartement dans une ville ou le marché locatif est porteur, vous pouvez espérer un retour sur investissement de l’ordre de 3 à 6% brut par an. Les villes le plus souvent citées pour offrir les marchés les plus dynamiques sont Bordeaux, Nantes, Rennes, Toulouse. Attention, en cas de revente d'un bien autre que la résidence principale, il faudra payer la taxe sur les plus-values immobilières de 36,2%.

NOTRE CONSEIL : Pour réaliser un bon placement financier, il convient de rester vigilant sur le prix d’achat et sur l’emplacement. On pourra privilégier les biens à rénover car ils reviennent souvent moins chers et le coût des travaux est déductible des revenus fonciers.

SCPI (Société civile de placement immobilier)

Rentabilité 2023 : 4% brut en moyenne

L’acquisition de part de SCPI permet d’investir dans l’immobilier sans avoir à se soucier de la gestion des loyers et de la maintenance des locaux. Il est possible d’investir dans des bureaux, des commerces ou des logements. Le rendement moyen est de l’ordre de 4% brut. Les SCPI sont soumis à l'IFI, à la fiscalité des revenus fonciers et des plus-values immobilières.

NOTRE CONSEIL : il convient de s’assurer du niveau des frais prélevés (8 à 10% à la souscription) et d'investir sur un horizon de 8 à 10 ans pour amortir les frais souvent élevés.

OPCI (Organisme de Placement Collectif immobilier)

Rentabilité 2024 : entre 2,5% et 4%% brut en moyenne

Créé en 2005, l'OPCI est une sorte de SCPI, plus souple et plus liquide. Son capital est constitué au moins de 60% de parts de sociétés immobilières et d'actifs immobiliers, 30% en valeurs mobilières (actions, obligations ...) et de 10% de liquidités pour assurer une meilleure liquidité à la revente. La plupart des OPCI ont adopté le statut de SPPICAV, c'est donc la fiscalité des dividendes et des plus-values d'actions qui s'applique (PFU 30% ou option du barème progressif).

NOTRE CONSEIL : Produits hybrides à volatilité incertaine, les OPCI peuvent être détenues dans le cadre d'un contrat d'assurance vie. Il convient de s’assurer du niveau des frais prélevés à la souscription.

LOCATION MEUBLÉE

Rentabilité 2023 : de 2,5% à 6% par an avant charges et impôts

Les propriétaires de meublés disposent désormais d'une large gamme de baux. En plus du bail classique d'un an, ils peuvent recourir à un bail de dix mois dans le cas d'une location étudiante, mais aussi dans le cadre de la loi Elan, à un nouveau bail d'une durée comprise entre un et dix mois, renouvelable une fois par avenant sans que la durée totale excède dix mois. Si vous percevez moins de 70.000 euros de loyers par an, le régime micro-BIC s'applique par défaut. Il donne droit à un abattement de 50% sur les loyers, le solde étant soumis à l'IR et aux prélèvements sociaux.

La location meublée saisonnière ou touristique (type Airbnb) s'annonce bien moins attrative suite à la nouvelle loi de Novembre 2024 qui alourdie la fiscalité des biens loués.

NOTRE CONSEIL : Choisir un bien immobilier locatif ne s'improvise pas (surtout en temps de crise). Il est nécessaire de faire une étude de marché au préalable concernant la demande locative et les quartiers recherchés.

PARKINGS

Rentabilité 2024 : de 5% à 8% par an avant impôts

Les parkings constituent un bon placement immobilier pour ceux qui cherchent à se constituer un complément de revenus. Les rendements observés sont souvent supérieurs à ceux d’un logement et la liquidité est bonne, surtout dans les grandes villes.

NOTRE CONSEIL : La réussite de cet investissement dépendra de la localisation. Plus la pénurie de places publiques est grande, plus la location dans de bonne conditions sera possible.

LE CROWDFUNDING IMMOBILIER

Rentabilité 2023 : de 6% à 10% par an avant impôts (horizon: 24 à 36 mois)

Le crowdfunding immobilier (ou financement participatif) consiste à réunir plusieurs investisseurs pour financer un projet spécifique comme, par exemple, la construction d'un programme immobilier. En contrepartie de votre apport financier, le promoteur vous reverse une rémunération qui peut aller de 6 à 10%. Cette rémunération est souvent reversée à l'issue du projet sur un horizon de temps de l'ordre de 36 mois.

NOTRE CONSEIL : attention de bien vérifier la solidité de l'opération avant de vous lancer. Ne perdez pas de vue que les rendements attractifs correspondent à la prime de risque et sont donc corrélés au risque encouru. La plus grande sélectivité s'impose.

Autres placements atypiques

CRYPTOMONNAIES (BITCOIN)

Rendement du Bitcoin : +123% en 2024 (perte potentielle 100%)

Les Cryptomonnaies sont sans aucun doute parmi les placements les plus médiatisés ces dix dernières années. Il s'agit d'une monnaie numérique et virtuelle, qui n'est régulée par aucune autorité financière ou institution.

Créé en 2008, le Bitcoin (BTC) est le plus connu des crypto-actifs. Il est limité à 21 millions d’unités et divisible jusqu’à la huitième décimale. Les cryptomonnaies n’ont pas de valeur intrinsèque et leur prix est déterminé par la loi de l’offre et de la demande. Ces actifs numériques reposent sur la technologie « blockchain » et des réseaux informatiques décentralisés jouant le rôle de tiers de confiance. Ces réseaux sont composés de milliers d’ordinateurs qui valident les transactions. Les propriétaires de ces ordinateurs (les mineurs) sont rémunérés. En achetant des bitcoins vous obtenez des clefs privées que vous êtes seul à connaitre.

NOTRE CONSEIL : Produit très spéculatif, n'investissez qu'une petite partie de votre patrimoine (5%). Privilégiez le Bitcoin et l'Ethereum qui sont les deux cryptomonnaies les plus populaires du marché. Leur capitalisation totale représente près de 60% du marché. Fiscalité : lorsque vous cédez vos Cryptomonnaies, les plus-values sont imposées à 30%.

FOREX, CFD, DIAMANTS, TRADING

Bien souvent au moyen d'arguments trompeurs et de sollicitations intempestives, des sites de trading ou des sites proposant bitcoins ou diamants, font des ravages auprès de nombreux épargnants. Au total, ce sont près de 2,5 millions de Français qui se seraient déjà fait arnaquer avec des placements bidons sur Internet. Les publicités pour des arnaques foisonnent sur Internet (livret promettant 8% en investissant dans les diamants, bitcoin, trading Forex ...)

NOTRE CONSEIL : Attention danger, restez très vigilants face à ces offres bidonnes.

En résumé : le meilleur placement 2025

Vous l’avez compris, le meilleur placement dépend de vos objectifs, de votre âge, de votre sensibilité au risque et du montant que vous avez à investir. Voici notre récapitulatif des meilleurs placements qu’il conviendra de combiner dans votre allocation d’actifs en 2025 :

- Le PEA pour investir en Bourse à l'international avec des ETF dans les meilleures conditions fiscales avec des frais réduits.

- L’assurance vie en Unités de compte pour dynamiser votre contrat d’assurance vie en investissant en Bourse dans un cadre fiscal avantageux.

- L’assurance vie en euros pour sécuriser une partie de votre capital tout en bénéficiant d’avantages fiscaux (imposition des plus-values, transmission).

- La résidence principale qui reste une niche fiscale intérressante

- Le Bitcoin pour investir une petite partie de votre patrimoine.

??

Ce que lesmeilleursfonds peut faire pour vous

Depuis 2014, nous démocratisons l’investissement en Bourse grâce à un modèle éprouvé qui identifie les ETF les plus performants. Chaque mois, nous publions une sélection d’ETF éligibles au PEA, conçue pour maximiser le rendement tout en maîtrisant le risque.

Résultat : une performance annualisée de +10,6 % sur 10 ans, obtenue en conditions réelles.

Recevez la lettre mensuelle LesMeilleursFonds.com