- Investir en Bourse avec les ETF

- Comment investir en Bourse quand on est débutant ?

- Comment investir en Bourse en limitant les risques ?

- INVESTIR EN BOURSE : MODE D'EMPLOI

- Quelle somme pour commencer à investir en Bourse ?

- 4 QUESTIONS A SE POSER AVANT D'INVESTIR

- 1. Pourquoi commencer à investir en Bourse ?

- 2. Quand faut-il commencer à investir en Bourse ?

- 3. Quelle enveloppe fiscale pour investir en Bourse ?

- 4. Comment protéger ses investissements en Bourse ?

Investir en Bourse avec les ETF

Comment investir en Bourse quand on est débutant ?

Vous voulez investir en Bourse mais cela vous semble trop compliqué. Investir en Bourse peut en fait être aussi simple que de faire des achats en ligne. Il est même possible d'investir en Bourse avec de très faibles montants, grâce aux ETF (Fonds cotés en Bourse).

Comment investir en Bourse en limitant les risques ?

Investir en Bourse évoque spontanément l’achat d’actions en direct. Mais une fois cette décision prise, deux questions essentielles se posent : quelles actions choisir, et à quel moment les vendre ?

Il existe une solution bien plus simple pour accéder à l'ensemble des Bourses mondiales (Etats-Unis, Europe, Asie Pacifique, Pays Emergents) : investir avec des ETF.

Les ETF sont des fonds qui reproduisent la performance d’un indice boursier comme le CAC 40, le Nasdaq ou le S&P 500. Ils permettent d’investir facilement, même avec de petites sommes, de manière régulière, par exemple chaque mois.

Pour investir en Bourse « Ne cherchez pas l’aiguille, achetez la botte de foin » !Une façon imagée d’évoquer les ETF, des fonds qui permettent d'investir simplement dans des dizaines, voire des centaines d’actions, en un seul clic.

Une simplicité qui permet d'obtenir une diversification approfondie des risques, de la performance mais aussi des frais réduits.

INVESTIR EN BOURSE : MODE D'EMPLOI

Il est aujourd’hui facile d’investir en Bourse grâce aux banques en ligne comme BoursoBank (ex-Boursorama), Fortuneo ou BforBank, ainsi qu’aux courtiers en ligne à bas coût tels que Bourse Direct, Degiro, Saxo ou eToro.

Pour investir en Bourse, deux grandes options s’offrent à vous :

1/ Acheter soi-même des actions, en misant sur des entreprises solides avec une vision à long terme.

2/ Opter pour la gestion collective, en investissant dans des fonds comme les ETF, qui regroupent plusieurs titres en un seul produit.

Option 1 : Les actions en direct

Si vous achetez des actions en direct, il faudra surveiller régulièrement l'actualité économique des entreprises présentes dans votre portefeuille, afin de ne pas vous laisser surprendre par une mauvaise nouvelle.

La gestion actions en direct demande beaucoup de temps et peut s’avérer coûteuse en frais, surtout pour les petits portefeuilles. Pour avoir un portefeuille diversifié, il faudra investir dans des actions internationales qui requièrent une compétence particulière.

NOTRE CONSEIL : Pour la plupart des investisseurs, il sera plus judicieux de se tourner vers la gestion collective (ETF ou fonds classiques) qui offre une diversification que vous ne pouvez pas atteindre en tant qu'investisseur individuel.

Option 2 : La gestion collective

La gestion collective consiste à investir dans un portefeuille de valeurs mobilières détenu en commun avec d'autres investisseurs (fonds de placement). Avec la gestion collective, vous choisissez la zone géographique ou la catégorie d'actifs dans laquelle vous souhaitez investir, et un gérant qui s'occupe de tout.

Il existe 3 principaux types de fonds d'investissement :

1. Les Fonds Classiques ou OPC (FCP et SICAV)

Les OPC (Organismes de Placements Collectifs) : ces fonds dits "classiques" permettent un accès simplifié aux marchés financiers et une bonne diversification des risques, mais leurs performances restent très variables sur la durée. D'autre part, la plupart de ces fonds prélèvent des frais de gestion et d'entrée élevés.

Surtout ne vous contentez pas des "fonds maisons" proposés par votre banque, les performances des fonds des grands réseaux (BNP Paribas, Crédit Agricole, Société Générale, Banque Postale ...) sont trop souvent décevantes et les frais d'entrée bien trop élevés.

NOTRE CONSEIL : la plupart des fonds facturent des frais de gestion élevés, souvent autour de 2% par an (en plus des droits d’entrée). Il est extrêmement difficile de surperformer le marché pour compenser ces frais et la plupart des gérants n’y arrivent pas. Les ETF offrent une solution bien plus simple et 5 à 10 fois moins onéreuse.

2. Les ETF (ou trackers)

Les ETF (Exchange Traded Fund) également appelés Trackers, sont des fonds dont l'objectif est de reproduire l’évolution d’un indice de marché (CAC 40, S&P 500, Nasdaq ...) ou d'un indice sectoriel (Energie, Finance, Santé, Technolologie ...)

Acheter un ETF revient à acheter, en une seule transaction, une part d'un fonds qui réplique l’évolution d’un panier d’actions ou d’obligations, dans des proportions identiques à celles constituant l’indice répliqué.

Si par exemple vous achetez un ETF CAC 40 à 100€, au lieu d'acheter les 40 actions qui composent l'indice CAC 40 (et payer des frais de courtage pour chaque ligne), vous achetez un seul produit, avec des frais très réduits qui occupe une seule ligne de votre portefeuille.

Contrairement aux fonds classiques, les ETF sont cotés tout au long de la journée, comme les actions. Ils offrent un large choix d'investissement, vous permettant d'assurer une très bonne diversification de vos placements.

Les frais de gestion annuels prélevés par les ETF (0,30% en moyenne) sont bien plus faibles que ceux des fonds classiques (2% en moyenne) et surtout les ETF n'appliquent pas de frais d'entrée. Certains ETF sont éligibles au PEA ou à l’Assurance Vie.

NOTRE CONSEIL : Les ETF constituent la solution idéale pour construire un portefeuille hautement diversifié et profiter simplement du dynamisme des Bourses mondiales (MSCI World : +10,4% par an en moyenne sur les 50 dernières années) avec des frais réduits et un ticket d'entrée très abordable (quelques centaines d'euros).

.

Bon à savoir

Depuis 2014, LesMeilleursFonds.com propose une lettre de conseils boursiers axée sur les ETF. Cette newsletter mensuelle fournit des recommandations précises sur les meilleurs ETF à intégrer dans votre portefeuille, adaptées à différents types de comptes comme le PEA, le compte-titres ou l'assurance-vie.

3. Les fonds à formule

Les fonds à formule promettent de profiter d’une partie de la hausse des actions en limitant les risques. Ces contrats, proposés par votre banque, aux clauses souvent difficilement compréhensibles, ne garantissent pas toujours le capital.

NOTRE CONSEIL : opaques et chers, les fonds à formule affichent des performances généralement décevantes. Bien examiner les petites lignes des contrats décrivant les formules alambiquées qui précisent toujours que le gain annoncé est promis « sauf si », suivi d’une liste improbable de conditions de non-réalisation. A éviter.

CONCLUSION

Pour investir en bourse privilégiez les ETF plutôt que les actions en direct ou les fonds classiques.

Loger ses ETF dans un PEA permet de bénéficier d'une fiscalité particulièrement attractive. Après 5 ans, vos gains sont totalement exonérés d'impôt mais resteront soumis aux Prélèvements Sociaux (17,2%).

Quelle somme pour commencer à investir en Bourse ?

L'une des questions les plus fréquentes que posent les nouveaux investisseurs en Bourse concerne le montant minimum pour investir.

Nous estimons à 10.000 € le montant minimum pour commencer à investir en actions en direct dans de bonnes conditions. Avec 10.000 € vous pourrez détenir des actions d'au moins une dizaine d'entreprises et assurer une diversification de votre portefeuille. Avec des montants plus faibles, vos gains seront fortement rognés par les frais de courtage.

Avec les ETF, 100 € suffisent pour investir dans plusieurs centaines d’entreprises avec des frais réduits. Par exemple, en achetant un ETF qui réplique l’indice MSCI World, vous vous exposez à plus de 1500 entreprises dans 23 pays. Votre investissement variera selon les grandes tendances mondiales, plutôt que selon l’évolution d’entreprises particulières. Cela limite fortement la volatilité et les émotions.

Pour commencer à investir en Bourse privilégiez les ETF plutôt que les actions en direct.

4 QUESTIONS A SE POSER AVANT D'INVESTIR

1. Pourquoi commencer à investir en Bourse ?

Le principal argument pour placer son argent dans autre chose qu'un compte courant, est essentiellement d'éviter que votre argent se dévalue en raison de l'inflation.

Dans un compte courant, votre argent sera toujours là dans 30 ans, à condition de ne pas y toucher. Mais votre pouvoir d’achat sera considérablement dégradé.

Les périodes d'inflation, comme celle que nous traversons actuellement, sont propices à l'investissement en Bourse.

Investissez en Bourse pour vous protéger contre l'inflation.

La hausse des prix est un véritable fléau pour l'épargnant. Avec un taux d'inflation élevé vous perdez du pouvoir d'achat au fil du temps. Investir en Bourse reste une solution trés efficace pour vous prémunir contre l'inflation.

Préserver son pouvoir d’achat n’est qu’un des arguments invoqués pour investir son argent : d’autres raisons cruciales peuvent être la préparation de sa retraite ou la constitution d’un capital suffisant pour un achat à plus court terme, comme l’achat d’une maison.

Pour ce type d’objectifs, si vous n’atteignez pas vos objectifs en épargnant seul, vous devrez vous tourner vers des actifs offrant des rendements supérieurs et, par conséquent, vous devrez assumer un niveau de risque plus élevé.

Les marchés actions constituent le meilleur placement financier sur le long terme

Les actions affichent une performance annualisée de +12,4% sur les 40 dernières années, loin devant les placements immobiliers.

Sur 4 décennies marquées par quatre crises économiques majeures (krach obligataire et boursier d’octobre 1987, éclatement de la bulle internet au début 2000, crise des subprimes en 2008, choc brutal sur l’économie mondiale à partir de 2020 avec la crise sanitaire), les actions présentent les meilleures performances sur la durée.

Cela dit, comment savoir avec certitude quelles entreprises seront rentables dans les 10 prochaines années ?

C’est pourquoi de nombreux investisseurs s’intéressent de plus en plus à des investissements diversifiés, tels que les ETF, qui combinent de nombreux actifs (actions, obligations), de nombreux secteurs d'activité et de nombreuses zones géographiques pour équilibrer le risque.

2. Quand faut-il commencer à investir en Bourse ?

Le meilleur moment pour investir en Bourse, c'est le plus tôt possible pour profiter de la performance des marchés actions et valoriser votre capital dans la durée.

Se lancer rapidement en tant qu'investisseur en bourse présente de nombreux avantages. Pour n'en nommer que quelques-uns, vous avez plus de temps pour que votre argent fructifie et plus de temps pour que les inévitables retours en arrière des marchés se corrigent d'eux-mêmes.

La puissance des intérêts composés

Le concept des intérêts composés est simple : quand vous placez de l'argent, vous percevez des intérêts sur l'argent que vous placez, mais aussi, plus tard, sur les intérêts accumulés en plaçant votre argent.

C'est Albert Einstein qui argumenta le premier la puissance des intérêts composés en déclarant que c'était certainement la plus grande force de l'univers.

"L'intérêt composé est la 8eme merveille du monde. Celui qui peut bien comprendre l'intérêt composé en bénéficie, celui qui ne le comprend pas ... le paie." Albert Einstein, Prix Nobel de Physique

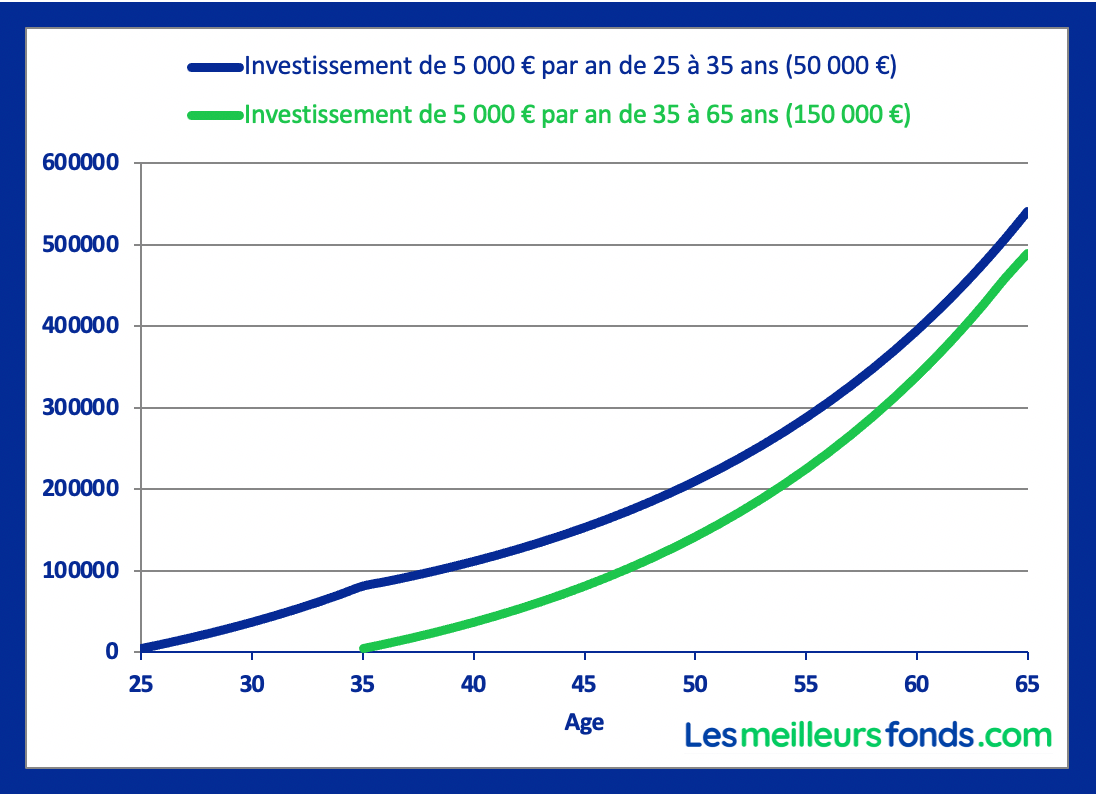

Voici une illustration simple de la puissance des intérêts composés :

Une personne qui commence à investir en Bourse à 25 ans, avec un rendement moyen de 6,5 % n’aura besoin d’économiser que 50.000 € (5.000 €/an de 25 à 35 ans) pour se retrouver avec 508.000 € à l’âge de 65 ans.

Mais si cette personne attend jusqu'à l'âge de 35 ans pour commencer, elle devra alors investir 150.000 € (5.000 €/an de 35 à 65 ans), soit trois fois plus, pour se retrouver avec 490.000 € à l’âge 65 ans.

Simulation des gains de 2 investissements réguliers

Un démarrage précoce est bien plus puissant que simplement économiser davantage. Mais bien souvent les jeunes épargnants ont d'autres priorités financières à prendre en compte au delà des investissements.

L'intérêt d'investir progressivement

Si vous disposez déjà d'un capital pour investir en bourse, il conviendra de se positionner progressivement afin de lisser le risque. On n'investira pas d'un coup tout son capital. Le risque serait alors grand d'entrer «au mauvais moment », c'est-à-dire sur un plus haut et de voir son capital se déprécier pendant quelques années. On procédera donc à des entrées étalées dans le temps, au fil des mois (sur 3 à 4 mois par exemple).

LE COUPLE RENDEMENT-RISQUE

Investir en bourse, c’est accepter un certain risque, mais c’est aussi sur la durée, un potentiel de rendement intéressant.

Nous avons tous entendu parler d’investisseurs qui avaient perdu la moitié de leur fortune lors de Krack boursiers ou encore de scandale comme l’affaire Madoff. Bien que vous ne puissiez jamais éliminer complètement les risques, vous pouvez réduire considérablement les risques si vous investissez judicieusement.

Nous avons évoqué ci-dessus la puissance des intérêts composés, et la règle clé : plus vous commencez à investir tôt, plus votre argent gagnera au fil du temps.

.

Pensez long terme

Une autre règle simple: plus votre horizon de placement est long, plus votre argent peut être investi dans des actifs plus risqués tels que les actions, par opposition aux plus sûrs tels que les obligations. C’est parce que plus vous aurez d’années pour atteindre votre objectif, que vous aurez plus de chances de pouvoir vous remettre d’un krach boursier.

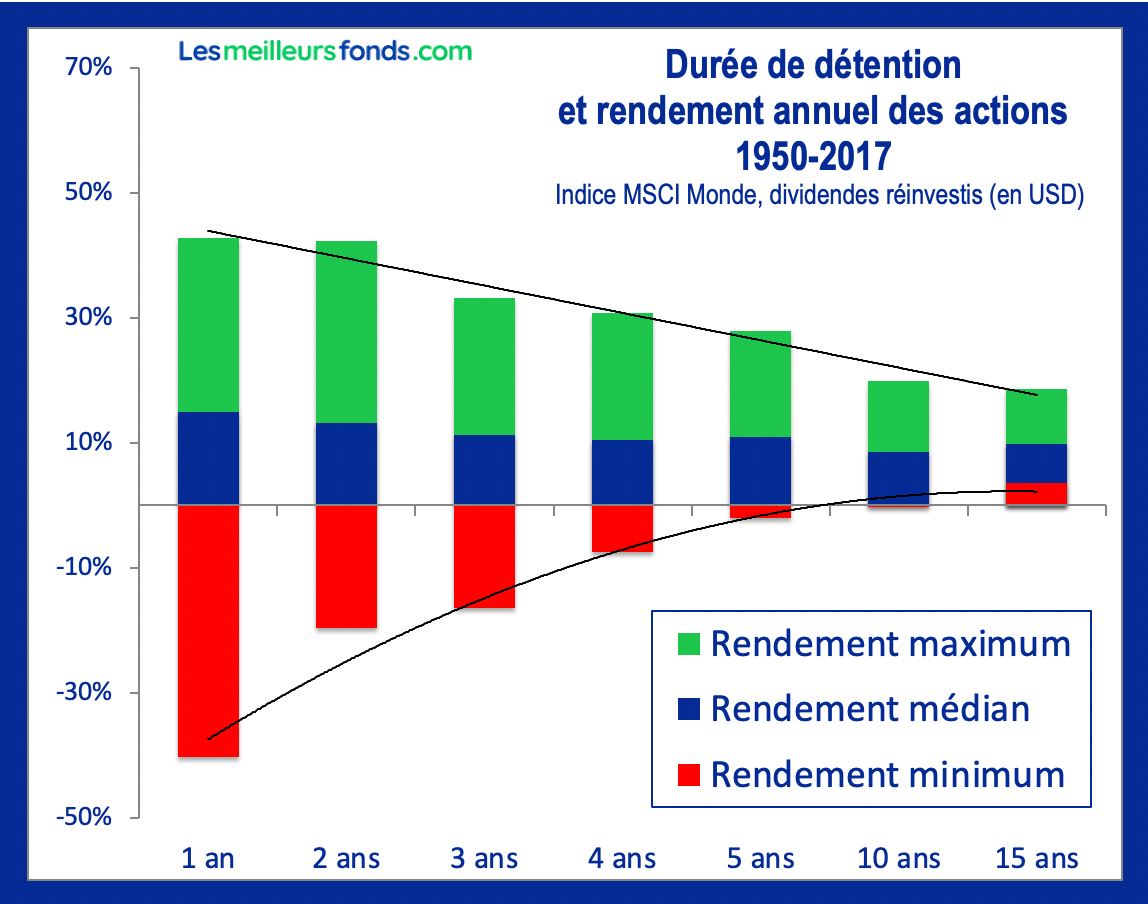

En investissant sur un horizon de placement à long terme (5 ans minimum), il est possible de réduire le risque sur les marchés actions.

Le graphique ci-dessous montre, sur la base de l'évolution de l'indice MSCI Monde (dividendes réinvestis en USD) depuis 1970, que plus la durée de détention du placement est longue, plus le risque de perte diminue.

Pour une durée de détention de 2 ans, les rendements annuels moyens ont été compris entre -20% et +42%, pour une durée de 5 ans entre -2% et +28% et entre 0% et +20% pour une durée de 10 ans.

Le temps est donc favorable aux investisseurs en actions. A la Bourse les mouvements de hausses, plus fréquents que les baisses, compensent largement les mouvements de baissiers, à condition de rester investi sur une longue période.

3. Quelle enveloppe fiscale pour investir en Bourse ?

Pour commencer à investir en bourse vous devez ouvrir un compte dans une banque traditionnelle, une banque en ligne ou un courtier.

Les banques en ligne offrent le grand avantage d’être beaucoup moins chères que les banques traditionnelles. Vous pouvez économiser sur vos frais de transactions, mais également sur les frais d’entrée, les droits de garde, de tenue de compte ou d’abonnement qui sont gratuits dans la plupart des banques en ligne.

Se pose ensuite la question du choix du type de compte pour investir. La fiscalité appliquée à vos futures plus-values dépendra de l’enveloppe fiscale retenue pour loger vos investissements.

Les principaux types de compte pour investir en bourse

LE COMPTE-TITRES ORDINAIRE

C’est le moyen le plus simple pour investir sur tous les produits financiers. Il s’agit d’un compte classique qui ne bénéficie d’aucun avantage fiscal. Il permet néanmoins la plus grande souplesse grâce à des mouvements possibles (dépôts/retraits) à tout moment et n’est soumis à aucun plafond de versement.

Fiscalité du compte-titres : Avec la Flat Tax (PFU) votre fiscalité sera de 30% maximum prélèvements sociaux inclus.

LE PEA (Plan d’Epargne en Actions)

Le compte PEA offre un cadre fiscal très avantageux au-delà de 5 ans. Le PEA vous permet d’investir en bourse, jusqu’à 150.000 €, dans des actions européennes ou des fonds/ETF éligibles au PEA.

Fiscalité du PEA : Le PEA permet d’investir en bourse en payant 17,2% de prélèvements sur vos gains, contre 30% avec un compte-titres ordinaire. Un retrait partiel avant 5 ans entraine la clôture du PEA et une imposition des gains réalisés au regime de droit commun (PFU : 30%) et donc aucune pénalité..

L’ASSURANCE-VIE

Vous pouvez également investir en bourse à travers un contrat Assurance Vie. Des avantages fiscaux substantiels accompagnent sa gestion et son dénouement par retraits après 8 ans.

Fiscalité de l’Assurance-Vie : L’Assurance Vie bénéficie d’un cadre fiscal privilégié. Elle offre des caractéristiques intéressantes tant sur le plan de l’imposition sur le revenu que sur celui des droits de succession. Dans un contrat Assurance vie vous pouvez faire fructifier n’importe quelle somme (aucun plafond de versement) en franchise d’imposition sur les plus-values d’arbitrage. Les revenus (intérêts et dividendes) supporteront, lors de leur versement, les prélèvements sociaux au taux actuel de 17,2%.

> La fiscalité de l'Assurance-Vie

4. Comment protéger ses investissements en Bourse ?

Concentrez-vous sur les facteurs que vous pouvez contrôler

Le meilleur moyen de protéger votre argent à long terme est de vous concentrer sur les facteurs que vous pouvez contrôler. Vous ne pourrez jamais contrôler la hausse ou la baisse du marché, mais vous pourrez contrôler votre réaction face aux crises et la part de vos revenus que vous dépensez, épargnez et affectez à vos différents comptes.

Nous avons retenu 6 principes de base pour bien investir en Bourse :

RESPECTEZ VOTRE PROFIL INVESTISSEUR

Avant d’investir en bourse rappelez-vous qu’un rendement élevé impliquera toujours un risque élevé et à l’inverse un placement peu risqué aura forcement un rendement moins intéressant. Avant d’investir il est donc primordial de s’assurer que le couple risque / rendement de vos investissements correspond à votre profil d’investisseur.

> Déterminez votre profil d’investisseur en 5mn

INVESTISSEZ PROGRESSIVEMENT

L'investissement programmé ou méthode DCA (Dollar Cost Averaging) est une méthode consistant à investir régulièrement (par exemple chaque mois) une somme identique, et ce quel que soit le niveau du marché. Cette méthode permet de s'affranchir de la question du point d'entrée, puisque entrer régulièrement sur une période assez longue, va permettre de lisser le prix d'entrée. L'investissement programmé permet également de réduire le risque associé à un placement boursier.

DIVERSIFIEZ VOS PLACEMENTS

L’idée de la diversification est qu’il est risqué de mettre trop de vos œufs dans le même panier. Les entreprises peuvent faire faillite, les industries peuvent être confrontées à un déclin de plusieurs années et les pays peuvent entrer dans des périodes d'instabilité politique. Plus vous êtes exposé à des actifs non corrélés, mieux vous pourrez optimiser le couple risque / rendement : c’est pourquoi il est préférable de recourir à des ETF qui permettent d’obtenir un portefeuille trés diversifié.

MINIMISEZ LES FRAIS

Un autre facteur que vous pouvez contrôler est le niveau de vos frais d’investissement. En investissant dans des ETF, vous minimisez les frais de transaction souvent couteux et économisez plus 5% de frais par an.

MAITRISEZ VOS EMOTIONS

Enfin, même si vous ne pouvez pas contrôler les mouvements de hausse ou la baisse du marché, vous pouvez contrôler votre réaction face à ces événements. Il y a de fortes chances que la psychologie du marché (et les gros titres de l'actualité), vous incitent à vendre quand c'est le moment d'acheter, et vice versa. C’est pourquoi,il est important de s’appuyer sur une méthode d’investissement à long terme et de s’y tenir.

PENSEZ LONG TERME

En investissant sur un horizon à moyen terme (5 ans minimum) vous réduisez considérablement le risque sur les marchés actions. Plus votre horizon de placement sera éloigné, moins vous subirez le bruit de marché et plus votre probabilité de gains sera importante.

Ce que LesMeilleurFonds.com peut faire pour vous

Depuis 2014, nous rendons l'investissement en Bourse accessible à tous grâce à notre modèle d'investissement qui sélectionne les ETF les plus performants. Chaque mois, nous proposons des Sélections ETF éligibles au PEA qui cherche à maximiser vos rendements tout en maîtrisant le risque.

Recevez la lettre mensuelle LesMeilleursFonds.com